Celem inwestycyjnym IPOPEMA Benefit 3 FIZAN jest wzrost wartości aktywów funduszu w wyniku wzrostu wartości lokat. Fundusz realizuje swój cel inwestycyjny poprzez inwestowanie przede wszystkim w zabezpieczone dłużne papiery wartościowe emitowane przez spółki, których głównym przedmiotem działalności jest udzielanie pożyczek pieniężnych podmiotom prowadzącym działalność gospodarczą lub osobom fizycznym, świadczenie usług faktoringu, leasingu lub nabywanie wierzytelności.

Zarządzającym portfelem IPOPEMA Benefit 3 FIZAN jest CVI Dom Maklerski sp. z o.o., któremu IPOPEMA TFI S.A. zleciło na podstawie umowy zarządzanie portfelem inwestycyjnym funduszu.

IPOPEMA Benefit 3 FIZAN jest funduszem inwestycyjnym zamkniętym aktywów niepublicznych w rozumieniu ustawy z dnia 27 maja 2004 roku o funduszach inwestycyjnych i zarządzaniu alternatywnymi funduszami inwestycyjnymi, emitującym wyłącznie certyfikaty inwestycyjne, które będą oferowane w drodze oferty publicznej oraz będą dopuszczone do obrotu na rynku regulowanym lub wprowadzone do alternatywnego systemu obrotu.

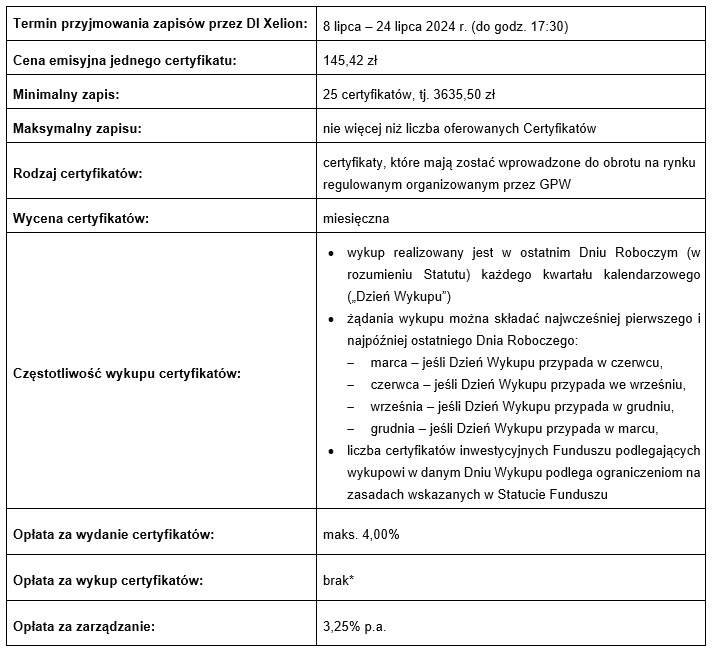

SZCZEGÓŁOWE INFORMACJE O OFERCIE

* Towarzystwo zrezygnowało z pobierania opłaty manipulacyjnej za wykup certyfikatów inwestycyjnych IPOPEMA Benefit 3 FIZAN w stosunku do certyfikatów inwestycyjnych serii AH, AI, AJ, AK, AL, AM, AN, AO, AP, AR oraz AS

DOKUMENTY INFORMACYJNE

- prospekt emisyjny,

- suplement nr 1 do prospektu IPOPEMA Benefit 3 FIZAN

- suplement nr 2 do prospektu IPOPEMA Benefit 3 FIZAN

- Komunikat aktualizujący nr 1 do prospektu IPOPEMA Benefit 3 FIZAN

- Komunikat aktualizujący nr 2 do prospektu IPOPEMA Benefit 3 FIZAN

- dokument zawierający kluczowe informacje (KID)

- informacja dla klienta

- tabela opłat

- informacja o kosztach związanych z instrumentem finansowym

- informacja o cenie emisyjnej

- materiał marketingowy

Dokumenty dotyczące Funduszu i Oferty dostępne są na stronie internetowej IPOPEMA TFI S.A.

JAK ZŁOŻYĆ ZAPIS?

| Jesteś klientem DI Xelion? | Nie jesteś kllientem DI Xelion? |

|

lub odwiedź nasz |

RYZYKA

Fundusz nie gwarantuje osiągnięcia celu inwestycyjnego oraz nie zapewnia żadnej ochrony przed przyszłymi wynikami, a strata finansowa nie jest objęta systemem rekompensat lub gwarancji dla inwestorów. Inwestowanie w instrumenty finansowe wiąże się z wysokim ryzykiem utraty części, zaś w skrajnych przypadkach nawet całości zainwestowanych środków.

Przed podjęciem decyzji o inwestycji w certyfikaty inwestycyjne IPOPEMA Benefit 3 FIZAN inwestor powinien dokonać wnikliwej analizy czynników ryzyka oraz pozostałych informacji zawartych w prospekcie emisyjnym funduszu. Wystąpienie któregokolwiek z czynników ryzyka może mieć istotnie negatywny wpływ na działalność i sytuację finansową funduszu, a w konsekwencji na cenę certyfikatów inwestycyjnych. Spadek ceny rynkowej certyfikatów inwestycyjnych może spowodować, że inwestor poniesie stratę równą wartości inwestycji w fundusz lub jej części.

IPOPEMA Benefit 3 FIZAN może lokować aktywa w instrumenty niepłynne i trudne w wycenie. Historyczne notowania funduszu mogą nie dać pełnej informacji o jego rzeczywistym poziomie ryzyka.

Wybrane czynniki ryzyk:

- Ryzyko związane z przyjętą strategią inwestycyjną oraz strukturą portfela inwestycyjnego Funduszu: Fundusz prowadzi działalność inwestycyjną w zakresie lokowania Aktywów w obligacje korporacyjne o podwyższonym ryzyku, emitowanych przez podmioty świadczące usługi faktoringu lub udzielające pożyczek pieniężnych podmiotom prowadzącym działalność gospodarczą (w tym osobom fizycznym) lub udzielające pożyczek osobom fizycznym, w tym kredytów konsumenckich. Oprocentowanie takich obligacji jest co do zasady wyższe od innych innego rodzaju obligacji, ale z ich posiadaniem wiąże się podwyższone ryzyko inwestycyjne, dotyczące w szczególności sytuacji finansowej poszczególnych emitentów (ryzyko kredytowe). Emitenci takich obligacji najczęściej nie posiadają ratingów kredytowych przyznanych przez uznane agencje ratingowe (na dzień zatwierdzenia Prospektu żaden emitent obligacji, którego papiery wartościowe znajdują się w Aktywach Funduszu nie posiada takiego ratingu kredytowego). Istotność powyższego ryzyka Emitent ocenia jako wysoką natomiast prawdopodobieństwo jego wystąpienia jako średnio wysokie.

- Ryzyko związane z koncentracją Aktywów Funduszu lub rynków: Ograniczony zakres dywersyfikacji geograficznej i sektorowej oraz lokat Funduszu pomiędzy poszczególne klasy aktywów i emitentów instrumentów finansowych nabywanych do portfela inwestycyjnego. Funduszu implikuje ryzyko znacznego uzależnienia wyników Funduszu od sytuacji w jednym tylko segmencie rynku lub dotyczącej ograniczonej liczby wspomnianych emitentów (w tym powiązanych kapitałowo). Istotność powyższego ryzyka Emitent ocenia jako wysoką, natomiast prawdopodobieństwo jego wystąpienia jako niskie.

- Ryzyko wystąpienia nagłej lub nieprzewidywalnej zmiany w sytuacji ekonomiczno-politycznej wywołanej czynnikami militarnymi, terrorystycznymi, biologicznymi lub ekologicznymi: Ryzyko wystąpienia nagłej lub nieprzewidywalnej zmiany w sytuacji ekonomicznopolitycznej wywołanej czynnikami militarnymi, terrorystycznymi, biologicznymi lub ekologicznymi, w szczególności pandemią COVID-19 oraz wojną w Ukrainie, może skutkować załamaniem na światowych rynkach kapitałowych lub przyczynić się do znacznej zmienności cen aktywów finansowych. W konsekwencji zdarzenia takie mogą negatywnie wpływać na wycenę aktywów Funduszu, jak również mogą skutkować brakiem możliwości pozyskania nowych środków na inwestycje lub narażeniem na wycofanie środków z Funduszu przez Uczestników. Materializacja ryzyka może skutkować koniecznością zmiany struktury portfela Funduszu, a także może ona wywoływać negatywny wpływ na poszczególne składniki lokat. Istotność powyższego ryzyka Emitent ocenia jako wysoką, gdyż może dotyczyć ono wszystkich klas aktywów, natomiast prawdopodobieństwo jego wystąpienia jako niskie.

- Ryzyko związane z outsourcingiem zarządzania portfelem inwestycyjnym Funduszu: Towarzystwo zarządzające Funduszem, powierzyło na podstawie umowy zarządzanie portfelem inwestycyjnym Funduszu spółce CVI Domowi Maklerskiemu. W związku z powyższym wszelkie decyzje inwestycyjne, za tam także i sposób realizacji polityki inwestycyjnej Funduszu, są podejmowane przez CVI Dom Maklerski, a więc przez podmiot inny niż Towarzystwo. W konsekwencji wszelkie działania i zaniechania CVI Domu Maklerskiego, któremu Towarzystwo powierzyło zarządzanie portfelem inwestycyjnym Funduszu, mogą negatywnie wpływać na wartość Aktywów Funduszu, a co za tym idzie także na Wartość Aktywów Netto na Certyfikat Inwestycyjny. Istotność powyższego ryzyka oraz prawdopodobieństwo jego wystąpienia Emitent ocenia jako średnie.

- Ryzyko polityki inwestycyjnej oraz możliwej zmiany tej polityki: Fundusz, z uwagi na realizowaną politykę inwestycyjną, może dokonywać istotnych zmian w zakresie udziału lokat przede wszystkim w instrumenty o charakterze dłużnym. W szczególności, Fundusz może inwestować w Dłużne Papiery Wartościowe i Instrumenty Rynku Pieniężnego spółek, które prowadzą działalność w segmencie pożyczek pieniężnych udzielanych podmiotom prowadzącym działalność gospodarczą (w tym osobom fizycznym) lub pożyczek udzielanych osobom fizycznym, w tym kredytów konsumenckich, a także obejmowania obligacji emitowanych przez takie podmioty, świadczenia usług faktoringu lub nabywania niewymagalnych wierzytelności handlowych względem takich podmiotów. Może to powodować niski poziom dywersyfikacji ryzyka, co w konsekwencji może prowadzić do nieefektywności inwestycji powodującej stratę zainwestowanych środków. Ponadto Fundusz może dokonać zmian statutu, w tym w zakresie polityki inwestycyjnej Funduszu, które mogą skutkować zmianą charakteru Funduszu oraz skali ryzyka związanej z inwestowaniem w Certyfikaty. Przeprowadzenie zmiany polityki inwestycyjnej Funduszu nie wymaga zgody Uczestników ani, co do zasady, zezwolenia Komisji, co w konsekwencji może skutkować niedostosowaniem profilu Funduszu do profilu inwestycyjnego Inwestora, który objął Certyfikaty Funduszu. Istotność powyższego ryzyka Emitent ocenia jako średnią, natomiast prawdopodobieństwo jego wystąpienia jako niskie.

Szczegółowe czynniki ryzyka wskazane zostały w prospekcie.

Szczegółowe informacje w zakresie ryzyka, jakie jest związane z inwestowaniem w instrumenty finansowe, w tym certyfikaty inwestycyjne, są dostępne w dokumencie Informacje o instrumentach finansowych oraz o ryzykach związanych z inwestowaniem w te instrumenty finansowe.

________________________________________________

Niniejsza informacja dotyczy oferty certyfikatów inwestycyjnych serii AP IPOPEMA Benefit 3 Funduszu Inwestycyjnego Zamkniętego Aktywów Niepublicznych ma charakter wyłącznie reklamowy i stanowi informację handlową. Informacja nie stanowi oferty ani zaproszenia do nabycia instrumentów finansowych. Informacja nie stanowi świadczenia usługi doradztwa inwestycyjnego ani informacji rekomendujących lub sugerujących strategię inwestycyjną lub rekomendacji w rozumieniu Rozporządzenia Parlamentu Europejskiego i Rady UE NR 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku. Informacja nie może stanowić podstawy do podjęcia decyzji inwestycyjnej.

Zapisy na Certyfikaty prowadzone są w ramach oferty publicznej na podstawie prospektu emisyjnego zatwierdzonego 9 października 2023 roku przez Urząd Komisji Nadzoru Finansowego. Oferta przeprowadzana jest wyłącznie na terytorium Rzeczypospolitej Polskiej.

Zapisy na Certyfikaty będą przyjmowane przez członków konsorcjum dystrybucyjnego. DI Xelion pełni funkcję członka konsorcjum dystrybucyjnego.

Indywidualna stopa zwrotu z inwestycji nie jest tożsama z wynikami inwestycyjnymi funduszu i jest uzależniona od wartości certyfikatu w momencie jego nabycia i umorzenia przez fundusz oraz od poziomu pobranych opłat manipulacyjnych i zapłaconego podatku bezpośrednio obciążającego dochód z inwestycji w fundusz, w szczególności podatku od dochodów kapitałowych.

Informacje o funduszu, zasadach uczestnictwa w funduszu, emisji, czynnikach ryzyka, kosztach i opłatach, a także zasadach nabycia certyfikatów inwestycyjnych oraz inne informacje istotne dla inwestorów, zawarte są w dokumentach prawnych, tj. w statucie, prospekcie, w informacji dla klienta dostępnych w siedzibie IPOPEMA TFI S.A. lub na stronie internetowej www.ipopematfi.pl. Przed podjęciem decyzji inwestycyjnej dotyczącej nabycia certyfikatów inwestycyjnych w funduszu należy zapoznać się dokumentami prawnymi, które zawierają informacje niezbędne do oceny inwestycji oraz wskazują ryzyka, koszty i opłaty.