emitowana przez UniCredit Bank AG z siedzibą w Niemczech (dalej „Obligacja")

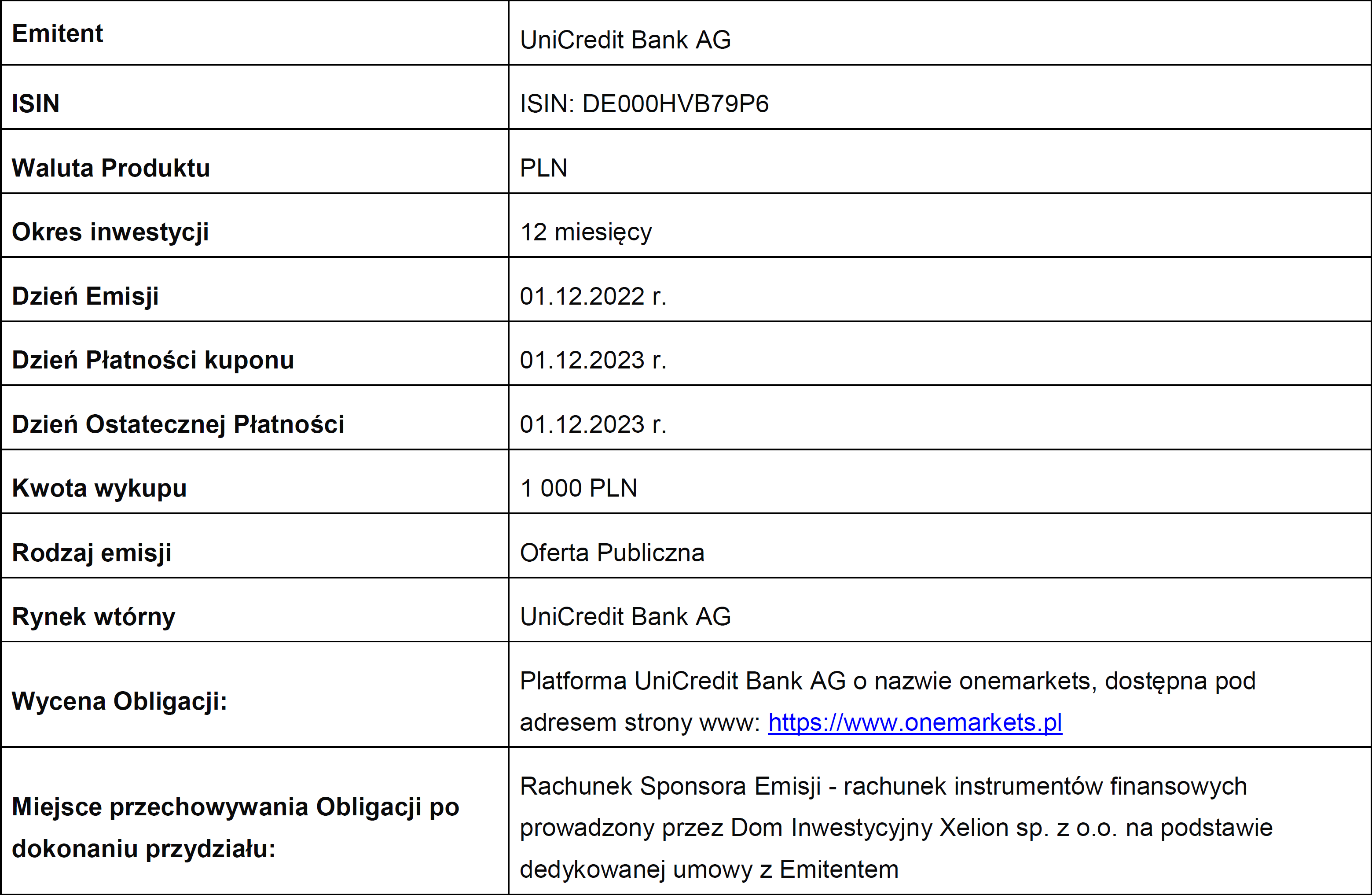

PODSTAWOWE PARAMETRY OFERTY

- termin przyjmowania zapisów: 7 - 25 listopada 2022 r. (do godz. 18:00) z zastrzeżeniem możliwości wcześniejszego zakończenia okresu ich przyjmowania,

- kupon: 9% w skali roku,

- kwota nominalna: 1 000 PLN,

- cena emisyjna: 100% kwoty nominalnej,

- minimalna wartość zapisu: 20 000 PLN,

- prowizja za przyjęcie zapisu: max 2% wartości nominalnej zapisu.

GDZIE ZŁOŻYĆ ZAPIS

W celu złożenia zapisu skontaktuj się z Partnerem Xelion lub odwiedź nasz Punkt Obsługi Klienta lub Filię Punktu Obsługi Klienta.

SZCZEGÓŁOWE INFORMACJE O OFERCIE

DOKUMENTY INFORMACYJNE

- Prospekt emisyjny,

- Ostateczne Warunki w języku angielskim z podsumowaniem w języku polskim,

- Broszura informacyjna dla Klienta dotycząca Obligacji rocznej HVB PLN 9% w skali roku.

RYNEK WTÓRNY

Obligacje nie będą notowane w systemie obrotu. Zbycie Obligacji na rynku wtórnym możliwe będzie jedynie poprzez ich odsprzedaż do UniCredit Bank AG za pośrednictwem Domu Inwestycyjnego Xelion sp. z o.o. na warunkach określonych przez UniCredit Bank AG.

Wcześniejsza odsprzedaż Obligacji wiąże się z możliwością utraty całości lub części zainwestowanych środków.

Klienci są narażeni na ryzyko braku płynności po stronie UniCredit Bank AG, który może nie być w stanie dokonać odkupu danych Obligacji w momencie zgłoszenia chęci zawarcia transakcji przez Klienta.

RYZYKA

Inwestycja w Obligacje wiąże się z ryzykiem. Poniżej przedstawiamy główne czynniki ryzyka. Klient przed podjęciem decyzji o inwestycji powinien zapoznać się ze szczegółowymi czynnikami ryzyka wskazanymi w Prospekcie i Ostatecznych Warunkach.

Ryzyko zmiany warunków rynkowych - na wycenę obligacji w czasie trwania inwestycji ma wpływ kształtowanie się rynkowych stóp procentowych, popyt i podaż na rynku wtórnym oraz w szczególności rating kredytowy emitenta. W przypadku sprzedaży na rynku wtórnym możliwe jest poniesienie straty.

Ryzyko braku gwarancji podmiotów trzecich - emitent zapewnia wykup obligacji w wysokości kwoty nominalnej powiększonej o wartość kuponu na koniec okresu inwestycji. Nie istnieje jednak żadna gwarancja stron trzecich, która mogłaby zrekompensować ewentualne niedotrzymanie warunków przez Emitenta.

Ryzyko braku płynności - inwestorzy są narażeni na ryzyko, że emitent nie będzie w stanie wypełnić w pełni swoich zobowiązań z tytułu obligacji, na przykład z powodu braku płynności (niewypłacalność/zbyt duże zadłużenie) lub w wyniku nakazu administracyjnego. Możliwa jest utrata całości zainwestowanych środków. Jako dłużny papier wartościowy, obligacja nie jest objęta systemem gwarantowania depozytów. Zobowiązania wynikające z tytułu obligacji są bezpośrednimi, bezwarunkowymi i niezabezpieczonymi zobowiązaniami emitenta i mają pierwszeństwo na równi ze wszystkimi innymi niezabezpieczonymi i niepodporządkowanymi, obecnymi i przyszłymi zobowiązaniami emitenta. W przypadku uchwały (umorzenia lub konwersji długu), obligacje będą, w ramach kaskady zaspokajania zobowiązań, rozpatrywane tylko po wszystkich nieuprzywilejowanych zobowiązaniach emitenta.