Obligacje KRUK KR11029 ISIN: PLKRK0000879 (dalej „Obligacje")

PODSTAWOWE PARAMETRY OFERTY

- termin przyjmowania zapisów: 7 października - 18 października 2024 r.,

- kupon: WIBOR 3M + 3 punkty procentowe (w skali roku),

- częstotliwość wypłaty kuponu: kwartalnie,

- cena nominalna: 100 PLN,

- cena emisyjna: 100 PLN,

- minimalna wartość zapisu: 100 PLN,

- prowizja za przyjęcie zapisu: 0 PLN,

- opłata za przechowywanie papierów wartościowych: 0 PLN.

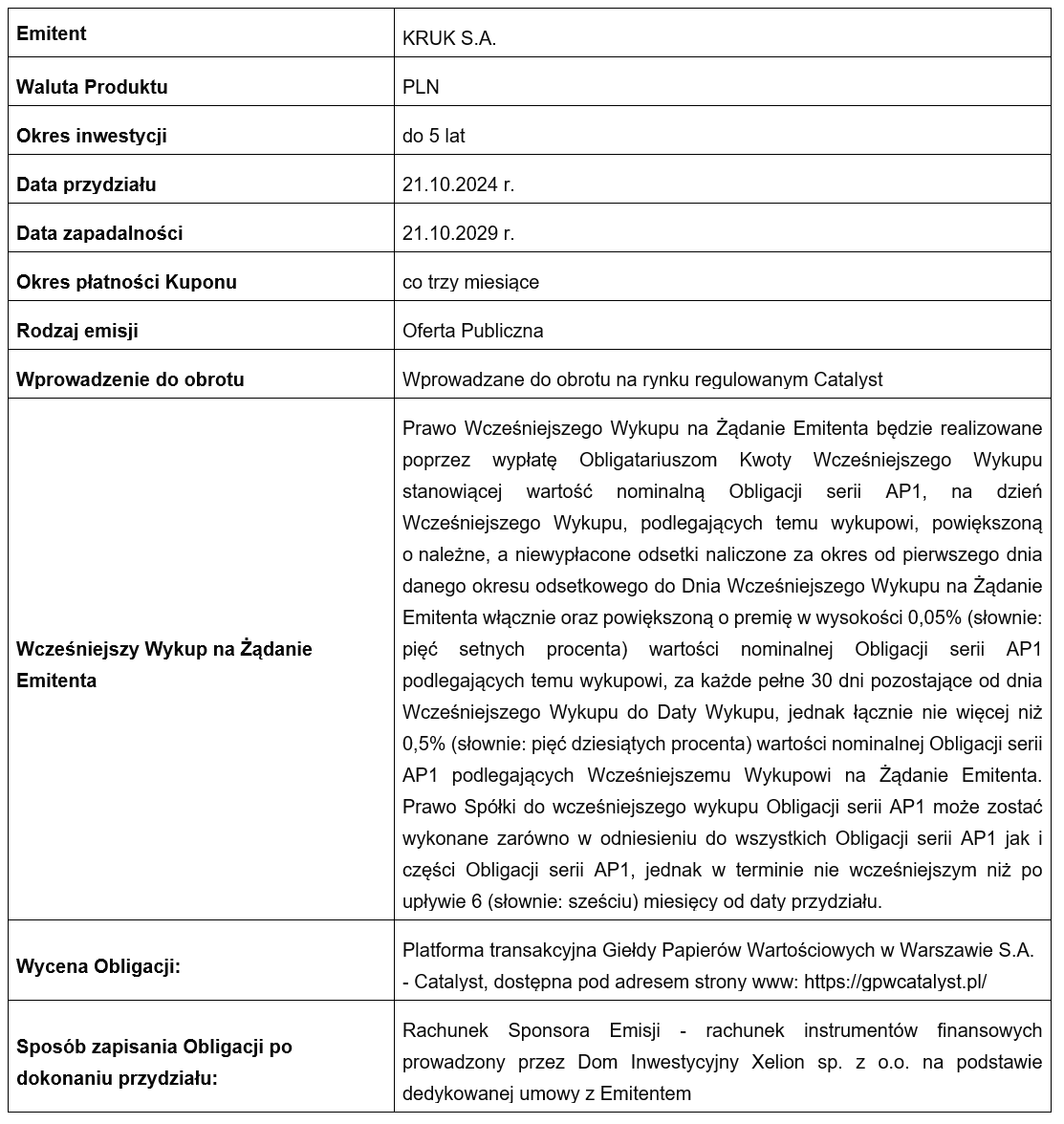

SZCZEGÓŁOWE INFORMACJE O OFERCIE

DOKUMENTY OFERTY

DOKUMENTY INFORMACYJNE DOMU INWESTYCYJNEGO XELION

KOMUNIKATY

JAK ZŁOŻYĆ ZAPIS?

| Jesteś klientem DI Xelion? | Nie jesteś kllientem DI Xelion? | |

|

lub odwiedź nasz |

||

RYZYKA

Poniżej przedstawiamy wybrane czynniki ryzyka. Klient przed podjęciem decyzji o inwestycji powinien zapoznać się ze szczegółowymi czynnikami ryzyka wskazanymi w Prospekcie Podstawowym XI Programu Emisji Obligacji.

RYZYKO OBNIŻENIA OCZEKIWANEJ RENTOWNOŚCI OBLIGACJI

Oprocentowanie Obligacji poszczególnych serii w zależności od decyzji Emitenta będzie: stałe lub zmienne oparte o wskaźnik referencyjny WIBOR, lub EURIBOR lub o inny wskaźnik, który je zastąpi. Przy zmiennym oprocentowaniu Obligacji, w okresie od daty emisji danej serii Obligacji do daty ich wykupu, mogą nastąpić znaczące zmiany stopy bazowej Obligacji. Obniżenie stopy bazowej Obligacji (wskaźnika referencyjnego), w tym związane z otoczeniem gospodarczym, polityką monetarną banku centralnego, oczekiwaniami rynków finansowych odnośnie kształtowania się stóp procentowych, może wpłynąć na obniżenie rentowności Obligacji w porównaniu do oczekiwanej rentowności w momencie ich nabycia.

W przypadku zmiany metodologii lub zasad obliczania stawki referencyjnej, jak również w przypadku jej zastąpienia innym wskaźnikiem referencyjnym (w okresie od daty emisji do daty wykupu danej serii Obligacji o zmiennym oprocentowaniu), wartość stopy bazowej może ulec zmianie, co w konsekwencji wpłynie na zmianę oprocentowania przedmiotowych Obligacji. Ponadto należy pamiętać, iż w przypadku zastąpienia wskaźnika WIBOR Wskaźnikiem Alternatywnym, który dodatkowo zostanie powiększony/pomniejszony o spread korygujący różnice pomiędzy wskaźnikiem WIBOR a Wskaźnikiem Alternatywnym (jeśli będzie to miało zastosowanie) może okazać się, że nowa stopa bazowa ustalona w ten sposób może być mniej korzystna dla inwestora niż wskaźnik referencyjny WIBOR i tym samym może nastąpić zmniejszenie rentowności Obligacji. Analogiczna sytuacja może mieć miejsce w przypadku zmian dotyczących stopy procentowej EURIBOR® lub innego wskaźnika referencyjnego, który ją zastąpi. Na dzień zatwierdzenia Prospektu Podstawowego Emitent nie jest w stanie ocenić kierunku oraz skali potencjalnej zmiany.

Zgodnie z projekcją inflacji NBP z marca 2024 roku, w horyzoncie projekcji, tj. do końca 2026 roku, inflacja będzie na poziomie zbliżonym do celu inflacyjnego NBP, ustalonym na poziomie 2,5%, co powinno pozwolić na obniżki stóp procentowych przez NBP. Można oczekiwać, że wskaźniki referencyjne będą podążać za stopami procentowymi NBP, dlatego też w sytuacji ustalenia dla Obligacji zmiennego oprocentowania, ich nominalna rentowność będzie się zmieniać w ślad za zmianami poziomu stóp procentowych. Niemniej jednak, gdy zmiany stóp procentowych nie będą w pełni odzwierciedlały zmiany stopy inflacji, realna stopa zwrotu (rentowność) z Obligacji może ulec zwiększeniu/zmniejszeniu w stosunku do oczekiwanej przez inwestora rentowności z Obligacji w momencie ich nabycia. Jeśli natomiast dla Obligacji zostanie ustalone oprocentowanie stałe, w razie podwyżek stóp procentowych, nominalna rentowność Obligacji pozostanie na tym samym poziomie, natomiast realna stopa zwrotu (rentowność) wraz ze wzrostem inflacji i podwyżkami stóp procentowych będzie się obniżać. W sytuacji spadku poziomu inflacji w okresie inwestycji w Obligacje, realna stopa zwrotu (rentowność) z Obligacji o stałym oprocentowaniu będzie się zwiększać w porównaniu do realnej stopy zwrotu na początku okresu inwestycji.

Cena Obligacji oprocentowanych według stałej stopy może ulegać zmianie na rynku wtórnym w zależności od zmian rynkowych stóp procentowych, na które wpływ mają m. in. inflacja oraz polityka monetarna państwa. Podwyższenie rynkowych stóp procentowych może wpłynąć na obniżenie ceny Obligacji w obrocie wtórnym poniżej wartości nominalnej Obligacji, co w przypadku decyzji inwestora o sprzedaży Obligacji może spowodować, że poniesie on stratę.

Emitent ocenia istotność powyższego ryzyka oraz prawdopodobieństwo jego wystąpienia jako wysokie.

RYZYKO ZWIĄZANE ZE WSKAŹNIKAMI REFERENCYJNYMI

Stosowanie wskaźników referencyjnych wiąże się z ryzykiem, że przestaną one być publikowane lub opracowywane, lub nastąpi zmiana metodologii ich ustalania lub przestaną być reprezentatywne dla danego rynku. Każda procedura wyznaczania zamiennika wskaźnika referencyjnego stwarza dodatkowe ryzyko zmienności wysokości przepływów pieniężnych z Obligacji, których oprocentowanie oparte jest o wskaźnik referencyjny.

Stopą bazową dla Obligacji o zmiennym oprocentowaniu emitowanych w PLN będzie wskaźnik referencyjny WIBOR (WIBOR3M lub WIBOR6M), dla okresu wskazanego w Ostatecznych Warunkach Emisji, wyrażony w punktach procentowych w skali roku.

W przypadku określenia przez Emitenta stopy bazowej jako wskaźnika referencyjnego WIBOR, istnieje ryzyko, że przed okresem zapadalności Obligacji wyemitowanych w ramach XI Programu Emisji Obligacji, w związku z wystąpieniem zdarzenia, o którym mowa w art. 23c ust. 1 Rozporządzenia BMR, wskaźnik referencyjny WIBOR zostanie zastąpiony Wskaźnikiem Alternatywnym, którym może być wskaźnik WIRON lub inny wskaźnik referencyjny. Taka zmiana wskaźnika referencyjnego może doprowadzić do obniżenia oprocentowania Obligacji o zmiennej stopie procentowej, dla których pierwotnym wskaźnikiem referencyjnym był WIBOR, gdyż wartość Wskaźnika Alternatywnego, nawet po uwzględnieniu Korekty może być niższa niż wartość WIBOR.

Jeśli WIBOR zostanie zastąpiony przez Wskaźnik Alternatywny, informacja o takim zastąpieniu oraz informacja odnośnie Korekty wraz z metodą jej obliczania (jeśli będzie miała ona zastosowanie) lub stanowisko Ministra Finansów określające, że Korekta nie powinna być stosowana zostanie opublikowana przez Emitenta w formie ogłoszenia na stronie internetowej Emitenta.

Zgodnie z Rozporządzeniem BMR oraz Ustawą o Nadzorcze Makroostrożnościowym, Minister właściwy do spraw instytucji finansowych jest władny do określenia, w drodze rozporządzenia, zamiennika lub zamienników kluczowego wskaźnika referencyjnego w przypadku wystąpienia określonych w Rozporządzeniu BMR zdarzeń związanych z zaprzestaniem lub prowadzących do zaprzestania publikowania kluczowego wskaźnika referencyjnego przez jego administratora, m.in. takich jak:

(i) wydanie przez KNF publicznego oświadczenia lub opublikowanie przez KNF informacji, że dany kluczowy wskaźnik referencyjny nie odzwierciedla już danego rynku lub realiów gospodarczych lub

(ii) wycofanie lub zawieszenie zezwolenia na prowadzenie przez dany podmiot działalności jako administrator wskaźników referencyjnych stóp procentowych.

W przypadku zaprzestania publikowania przez GPW Benchmark S.A. wskaźnika referencyjnego WIBOR, oprocentowanie Obligacji będzie ustalane w oparciu o zamiennik tego wskaźnika referencyjnego określony przez Ministra właściwego do spraw instytucji finansowych.

W związku z trwającą w Polsce reformą wskaźników referencyjnych, powołana została Narodowa Grupa Robocza ds. reformy wskaźników referencyjnych (NGR), której zadaniem jest opracowanie harmonogramu działań służących sprawnemu i bezpiecznemu wdrożeniu poszczególnych elementów procesu prowadzącego do zastąpienia wskaźnika referencyjnego WIBOR nowym wskaźnikiem referencyjnym.

W pracach NGR udział biorą przedstawiciele Ministerstwa Finansów, Narodowego Banku Polskiego, Urzędu Komisji Nadzoru Finansowego, Bankowego Funduszu Gwarancyjnego, Polskiego Funduszu Rozwoju, Giełdy Papierów Wartościowych w Warszawie, Krajowego Depozytu Papierów Wartościowych, Banku Gospodarstwa Krajowego, GPW Benchmark, a także wiodących banków komercyjnych, banków zrzeszających banki spółdzielcze, towarzystw funduszy inwestycyjnych oraz zakładów ubezpieczeń, jak również organizacje branżowe zrzeszające podmioty rynku finansowego.

We wrześniu 2022 roku Komitet Sterujący NGR zaakceptował Mapę Drogową procesu zastąpienia wskaźników referencyjnych WIBOR i WIBID przez nowy wskaźnik referencyjny. Następnie, w październiku 2023 roku dokonano weryfikacji zaplanowanych w niej terminów i wskazano finalny moment konwersji na koniec 2027 r.

Reforma wskaźników referencyjnych zakłada zastosowanie Korekty celem zminimalizowania różnic między wysokością obecnego oraz nowego wskaźnika referencyjnego, dzięki czemu nie powinno dojść do istotnej zmiany rentowności Obligacji o zmiennej stopie procentowej w okresie jej życia. Pomimo tych założeń, na dzień zatwierdzenia Prospektu nie są znane szczegółowe informacje dotyczące metody zdefiniowania Korekty, w związku z czym Emitent nie jest w stanie oszacować jak po wyznaczeniu zamiennika dla wskaźnika referencyjnego WIBOR zmieni się rentowność Obligacji o zmiennej stopie procentowej.

Emitent ocenia poziom istotności i prawdopodobieństwo materializacji ryzyka związanego ze wskaźnikami referencyjnymi jako wysokie.

RYZYKO OPÓŹNIENIA W WYPŁACIE ŚWIADCZEŃ ZWIĄZANYCH Z OBLIGACJAMI ORAZ NIEWYPŁACENIA ŚWIADCZEŃ ZWIĄZANYCH Z OBLIGACJAMI

Spełnienie świadczeń przez Emitenta z Obligacji polega na wykupie Obligacji poprzez zapłatę wartości nominalnej Obligacji oraz na zapłacie odsetek. Świadczenia te mogą nie zostać wykonane, albo ich wykonanie może ulec opóźnieniu, jeżeli na skutek pogorszenia sytuacji finansowej, Spółka nie będzie dysponować odpowiednimi środkami pieniężnymi w terminie ich wymagalności. Zdolność Emitenta do obsługi zobowiązań z tytułu Obligacji może ulec pogorszeniu w przypadku nadmiernego zwiększenia poziomu jego zadłużenia lub istotnego pogorszenia wyników finansowych Spółki. Skutkiem niedokonania wykupu Obligacji w terminie może być upadłość Spółki, co w konsekwencji dla inwestora oznacza ryzyko utraty całości lub części środków zainwestowanych w Obligacje.

Odsetki mogą także nie zostać wypłacone na skutek zajęcia środków pieniężnych Emitenta w egzekucji prowadzonej przeciwko Emitentowi lub problemów technicznych. Dodatkowo Warunki Emisji Obligacji zawierają klauzule, których naruszenie daje prawo Obligatariuszowi (po spełnieniu określonych działań i wypełnieniu odpowiedniej procedury) do żądania wcześniejszego wykupu Obligacji przez Emitenta. W szczególności istnieje ryzyko, że w przypadku zażądania wcześniejszego wykupu Obligacji, Emitent nie będzie posiadał wystarczających środków na realizację takiego żądania wcześniejszego wykupu Obligacji. W wypadku niewypłacalności Emitenta oraz w wypadku jego upadłości lub restrukturyzacji obligatariusz może nie odzyskać całości lub części środków zainwestowanych w Obligacje. Emitent może stać się niewypłacalny, jeżeli utraci zdolność do wykonywania swoich wymagalnych zobowiązań pieniężnych, albo gdy jego zobowiązania pieniężne, będą przekraczać wartość jego majątku.

W sytuacji niewypłacalności może zostać ogłoszona upadłość Emitenta. W takiej sytuacji spłata jego zobowiązań, a w tym zobowiązań z Obligacji będzie podlegała regulacjom Prawa Upadłościowego. Przepisy te uniemożliwiają również skuteczną realizację przez Obligatariuszy uprawnienia do żądania wcześniejszego wykupu Obligacji. Skutkiem ogłoszenia upadłości Emitenta będzie natychmiastowa wymagalność jego zobowiązań, w tym zobowiązań z Obligacji. Wierzyciele będą zaspokajani na zasadach i w kolejności wskazanej w przepisach Prawa Upadłościowego. Zgodnie z tymi przepisami, wierzytelności z Obligacji będą zaspokajane po zaspokojeniu m.in. kosztów postępowania upadłościowego, należności pracowników powstałych przed ogłoszeniem upadłości, składek na ubezpieczenie społeczne za trzy ostatnie lata przed ogłoszeniem upadłości. Pomimo niewypłacalności Emitenta, wniosek o ogłoszenie upadłości może zostać oddalony lub postępowanie upadłościowe może zostać umorzone z braku majątku Emitenta na zaspokojenie kosztów postępowania. W razie niewypłacalności lub zagrożenia niewypłacalnością Emitenta jego zobowiązania, w tym zobowiązania z Obligacji, mogą również podlegać restrukturyzacji, w trybie przepisów Prawa Restrukturyzacyjnego.

W razie wszczęcia postępowania upadłościowego lub postępowania restrukturyzacyjnego prowadzenie egzekucji wobec Emitenta w celu zaspokojenia wierzytelności z Obligacji może nie być możliwe lub może być ograniczone przez przepisy prawa lub przez orzeczenia sądu.

Obligacje nie stanowią lokaty bankowej i nie są objęte żadnym systemem gwarantowania depozytów. Inwestorzy podejmując decyzje inwestycyjne powinni więc być w szczególności świadomi wysokiego ryzyka związanego z inwestowaniem wszystkich środków w obligacje jednego podmiotu i związanej z tym konieczności zachowania stosownej dywersyfikacji inwestycji.

Emitent ocenia istotność powyższego ryzyka jako wysoką, a prawdopodobieństwo jego wystąpienia jako średnie.

RYZYKO ZWIĄZANE Z MOŻLIWOŚCIĄ NIESPEŁNIENIA WARUNKÓW DOPUSZCZENIA LUB WPROWADZENIA OBLIGACJI DO OBROTU NA CATALYST

Intencją Emitenta jest, aby inwestorzy mogli jak najwcześniej obracać nabytymi Obligacjami. Emitent zamierza ubiegać się o dopuszczenie i wprowadzenie Obligacji do obrotu na rynku regulowanym Catalyst albo o wprowadzenie do alternatywnego systemu obrotu Catalyst. Zasadniczym celem Emitenta jest dopuszczenie i wprowadzenie Obligacji do obrotu na rynku regulowanym Catalyst. Uchwała Zarządu o emisji danej serii Obligacji określać będzie rynek notowań o wprowadzenie Obligacji na który, ubiegać się będzie Spółka. Informacja ta zostanie wskazana w Ostatecznych Warunkach Emisji danej serii Obligacji.

W przeszłości, Emitent nie miał problemów z wprowadzeniem obligacji do obrotu na rynku Catalyst. Wszystkie serie obligacji, które miały być notowane na Catalyst i gdzie został złożony wniosek o wprowadzenie, były notowane na rynku. Mimo najlepszych starań Emitenta w przedmiocie wprowadzenia do obrotu Obligacji, nabywca Obligacji przy podejmowaniu decyzji inwestycyjnej powinien uwzględnić ryzyko braku możliwości notowania Obligacji na Catalyst. Zarząd GPW może na podstawie stosownych regulaminów, stwierdzić, że nie są spełnione kryteria i warunki dopuszczenia oraz wprowadzenia Obligacji określone w regulaminach oraz odmówić dopuszczenia i wprowadzenia Obligacji do obrotu.

Przed dopuszczeniem Obligacji do obrotu giełdowego Emitent składa odpowiedni wniosek do KDPW o rejestrację Obligacji w depozycie papierów wartościowych. Jeżeli przed rozpoczęciem procesu oferowania Emitent zawrze umowę z agentem emisji, Obligacje zostaną zarejestrowane w pierwszej kolejności w ewidencji prowadzonej przez agenta emisji a następnie w KDPW. Rejestracja Obligacji w KDPW, jak również powstanie praw z Obligacji w takim przypadku nie będzie warunkowane dopuszczeniem Obligacji do obrotu na rynku regulowanym lub wprowadzeniem Obligacji do alternatywnego systemu obrotu. Odmowa dopuszczenia Obligacji do obrotu na rynku regulowanym wraz z jednoczesną odmową wprowadzenia Obligacji do obrotu w alternatywnym systemie obrotu będzie miała negatywny wpływ na płynność Obligacji, którymi obrót będzie mógł być realizowany poza rynkiem zorganizowanym, co w konsekwencji może mieć również negatywny wpływ na wartość rynkową Obligacji.

W przypadku emisji Obligacji, które zgodnie z Ostatecznymi Warunkami Emisji, nie zostaną uprzednio zarejestrowane w ewidencji agenta emisji, dopuszczenie obligacji do obrotu giełdowego stanowić będzie warunek rejestracji obligacji w KDPW. W przypadku odmowy dopuszczenia Obligacji do obrotu na rynku regulowanym lub odmowy wprowadzenia Obligacji do obrotu w alternatywnym systemie obrotu nie ziści się wskazywany w decyzjach KDPW warunek i tym samym Obligacje nie zostaną zarejestrowane w KDPW. Brak dopuszczenia Obligacji do obrotu będzie więc skutkował brakiem powstania praw z Obligacji (art. 8 ust. 1-3 Ustawy o Obligacjach w zw. z art. 7 ust. 1 Ustawy o Obrocie) i co za tym idzie zwrotem inwestorom wpłat wniesionych na opłacenie przydzielonych Obligacji. Zaistnienie powyższego przypadku może spowodować utratę potencjalnych korzyści finansowych na skutek czasowego zamrożenia środków finansowych inwestorów wpłaconych w ramach oferty Obligacji.

Emitent ocenia istotność powyższego ryzyka jako wysoką, jednakże prawdopodobieństwo jego wystąpienia Emitent ocenia jako niskie.

RYZYKO ZWIĄZANE Z BRAKIEM ZABEZPIECZENIA OBLIGACJI

Obligacje emitowane w ramach XI Programu Emisji Obligacji będą obligacjami niezabezpieczonymi w rozumieniu Ustawy o Obligacjach. W szczególności oznacza to, że ani Emitent, ani żaden inny podmiot nie obciążył swoich aktywów na rzecz uprawnionych z Obligacji ani też nie dokonał wyodrębnienia środków pieniężnych z przeznaczeniem na ten cel. Ewentualne dochodzenie przez Obligatariuszy roszczeń wynikających z Obligacji będzie przebiegać na zasadach ogólnych, w oparciu o powszechnie obowiązujące przepisy prawa. W przypadku trwałej utraty płynności finansowej przez Emitenta aktywa posiadane przez Emitenta mogą okazać się niewystarczające do zaspokojenia roszczeń finansowych Obligatariuszy. Do dnia zatwierdzenia Prospektu Emitent wywiązywał się terminowo ze wszystkich zobowiązań wynikających z wyemitowanych obligacji i dotychczas nie doszło do opóźnień w wypłacie świadczeń związanych z obligacjami lub niewypłacenia świadczeń związanych z obligacjami. Nie można jednak wykluczyć, że taka sytuacja nie zaistnieje w przyszłości.

Emitent ocenia istotność powyższego ryzyka jako wysokie oraz prawdopodobieństwo jego wystąpienia jako niskie.

RYZYKO WCZEŚNIEJSZEGO WYKUPU OBLIGACJI

Uchwała Zarządu w sprawie emisji Obligacji danej serii może stanowić, że Emitentowi przysługuje prawo wcześniejszego wykupu wyemitowanych Obligacji, na własne żądanie. Informacja, czy dla danej serii Obligacji Emitentowi przysługuje prawo dokonania wcześniejszego wykupu przedstawiona zostanie w Ostatecznych Warunkach Emisji w pkt C. Prawo Emitenta do wcześniejszego wykupu Obligacji może zostać wykonane zarówno w odniesieniu do wszystkich subskrybowanych Obligacji danej serii, jak i części Obligacji danej serii. Decyzję o ewentualnym wcześniejszym wykupie Obligacji danej serii podejmie Zarząd Emitenta według własnego uznania.

Emitent może również nie sprecyzować celu przeprowadzenia emisji danej serii, co może utrudnić inwestorom ocenę oferowanych Obligacji.

W takim wypadku, Obligacje będą podlegać wykupowi przed pierwotnie wskazanym terminem wykupu, a inwestorzy nie będą mogli uzyskać przychodów z odsetek w założonym horyzoncie inwestycyjnym. Emitent w przeszłości nie korzystał z opcji wcześniejszego wykupu obligacji, ale nie można wykluczyć, że w przyszłości może on skorzystać z tego prawa, np. w sytuacji, gdy jego potencjalne koszty finansowania będą niższe niż wskazane oprocentowanie Obligacji. W przypadku zrealizowania przez Emitenta opcji wcześniejszego wykupu Obligacji, inwestor może nie mieć możliwości zainwestowania środków uzyskanych z wcześniejszego wykupu Obligacji w sposób, który zapewniłby mu stopę zwrotu w takiej wysokości, jak stopa zwrotu od Obligacji będących przedmiotem wcześniejszego wykupu.

Emitent ocenia istotność powyższego ryzyka oraz prawdopodobieństwo jego wystąpienia jako średnie.

RYZYKO UTRUDNIONEJ OCENY OFEROWANYCH OBLIGACJI Z UWAGI NA BRAK WSKAZANIA W PROSPEKCIE PRZEZ EMITENTA SPOSOBU WYKORZYSTANIA WPŁYWÓW Z EMISJI OBLIGACJI POSZCZEGÓLNYCH SERII

Na dzień zatwierdzenia Prospektu Podstawowego Emitent nie precyzuje sposobu wykorzystania wpływów z poszczególnych emisji Obligacji. Wpływy netto z emisji Obligacji wszystkich serii zostaną przeznaczone na finansowanie potrzeb korporacyjnych Grupy, z zastrzeżeniem, że: nie będą one wykorzystane na udzielanie, bezpośrednio przez Emitenta, pożyczek ani innego rodzaju finansowania osobom fizycznym lub podmiotom spoza Grupy oraz nie zostaną one przeznaczone na bezpośrednie nabycie przez Emitenta portfeli wierzytelności. Wpływy te nie zostaną także wykorzystane na udzielenie pożyczek powiązanym z Emitentem instytucjom pożyczkowym w celu przeznaczenia tych środków na udzielanie kredytów konsumenckich przez te instytucje.

Wpływy netto z emisji obligacji wyemitowanych w ramach X Programu Emisji Obligacji otrzymane przez Emitenta, zostały przeznaczone na finansowanie potrzeb korporacyjnych Grupy, jednocześnie nie zostały wykorzystane na udzielenie, bezpośrednio przez Emitenta, pożyczek ani innego rodzaju finansowania osobom fizycznym lub podmiotom spoza Grupy, ani nie zostały przeznaczone na bezpośrednie nabycie przez Emitenta portfeli wierzytelności.

Przed rozpoczęciem Oferty każdej serii Obligacji emitowanej w ramach XI Programu Emisji Obligacji Emitent opublikuje Ostateczne Warunki Emisji dla danej serii, które zawierać będą m.in. informacje o przyczynach zorganizowania oferty. Emitent może nie sprecyzować szczegółowego celu przeprowadzenia emisji danej serii, co może utrudnić inwestorom ocenę oferowanych Obligacji.

Emitent ocenia istotność powyższego ryzyka jako niską oraz prawdopodobieństwo jego wystąpienia jako wysokie.

RYZYKO NIEPRZYDZIELENIA OBLIGACJI

Warunkiem przydzielenia inwestorowi Obligacji jest prawidłowe złożenie zapisu na Obligacje oraz opłacenie zapisu w kwocie wynikającej z iloczynu liczby Obligacji objętych zapisem i ceny emisyjnej. Wszelkie konsekwencje wynikające z niewłaściwego wypełnienia formularza zapisu na Obligacje ponosi inwestor. Zapis, który pomija jakikolwiek z wymaganych elementów, może zostać uznany za nieważny. Brak wpłat na Obligacje danej serii w określonym terminie powoduje nieważność całego zapisu i brak podstawy do przydzielenia Inwestorowi Obligacji danej serii.

Ponadto emisja Obligacji danej serii nie dojdzie do skutku w przypadku odstąpienia przez Emitenta od Oferty danej serii Obligacji lub w przypadku, gdy w okresie trwania Oferty nie zostanie prawidłowo subskrybowana i opłacona wskazana w uchwale emisyjnej minimalna liczba Obligacji danej serii albo w przypadku, gdy nie zostały spełnione wymagania określone w regulacjach KDPW i KDPW odmówi zarejestrowania danej serii Obligacji w KDPW. Zaistnienie powyższego przypadku może spowodować zamrożenie środków finansowych na pewien czas i utratę potencjalnych korzyści przez inwestorów, bowiem wpłacone kwoty zostaną zwrócone subskrybentom bez odsetek i odszkodowań.

Dodatkowo zapisy na Obligacje danej serii mogą podlegać redukcji w przypadkach i na zasadach opisanych w Prospekcie. Istnieje ryzyko, iż w szczególnych okolicznościach, jak przykładowo duża redukcja zapisów i niewielki zapis na Obligacje danej serii, inwestorowi nie zostanie przydzielona ani jedna Obligacja.

W przypadku nieprzydzielenia inwestorowi całości lub części Obligacji danej serii, na które złożył zapis na skutek redukcji zapisów, złożenia przez Inwestora nieważnego zapisu lub niedojścia emisji danej serii Obligacji do skutku, wpłacona przez inwestora kwota zostanie mu zwrócona w sposób określony w formularzu zapisu w ciągu 7 dni bez odsetek lub odszkodowań.

Zapisy złożone pod warunkiem lub z zastrzeżeniem terminu będą uznane przez Emitenta za nieważne.

Emitent ocenia istotność powyższego ryzyka jako niską oraz prawdopodobieństwo jego wystąpienia jako niskie.

Zastrzeżenia prawne

Niniejszy materiał ma charakter wyłącznie promocyjny (reklama). Jedynymi prawnie wiążącymi dokumentami zawierającymi informacje o Emitencie oraz o Ofercie Publicznej Obligacji serii AP1 są Prospekt Podstawowy XI Programu Emisji Obligacji opublikowany w dniu 19 września 2024 r. („Prospekt”) wraz z suplementami i komunikatami aktualizującymi do Prospektu oraz Ostateczne Warunki Emisji Obligacji serii AP1 opublikowane dnia 3 października 2024 r. („OWE”). Prospekt dostępny jest na stronie internetowej Emitenta pod adresem: https://go.kruk.eu/peo_xi. OWE dostępne są na stronie internetowej Emitenta pod adresem: https://go.kruk.eu/OWE_AP1. Dodatkowo w celach informacyjnych Prospekt oraz OWE dostępne są na stronie internetowej Firmy Inwestycyjnej: www.bdm.pl.

Zatwierdzenia Prospektu przez Komisję Nadzoru Finansowego nie należy rozumieć jako poparcia dla Obligacji serii AP1. Potencjalni inwestorzy powinni przeczytać Prospekt przed podjęciem decyzji inwestycyjnej w celu pełnego zrozumienia potencjalnych ryzyk i korzyści związanych z decyzją o zainwestowaniu w Obligacje serii AP1. W szczególności zwraca się uwagę inwestorów, że Obligacje nie są depozytami (lokatami) bankowymi i nie są objęte systemem gwarantowania depozytów. Zapisy na Obligacje serii AP1 będą przyjmowane przez Firmę Inwestycyjną: Dom Maklerski BDM S.A. oraz uczestników konsorcjum dystrybucyjnego w tym Dom Inwestycyjny Xelion sp. z o.o.